税務 調査 前 に 修正 申告

ミニマ リスト に なりたい 主婦税務調査前に自主的に「修正申告」を提出するメリットとは?. 税務調査前(実地調査前)に「修正申告」を提出することで. 友 遠方 より 来る また 楽し から ず や

たんばら ラベンダー パーク 割引 券50万円以下の部分:10% → 5% 50万円を超える部分:15% → 10% と 加算税率が5%軽減されること が分かります。 税務調査前に修正申告を提出すると罰金はいくら軽減される? 続いて、修正申告を提出する時期によって、罰金(過少申告加算税)を含めた"納税額"はどのくらい変わってくるのか?. 【Vol.15】税務調査を受ける前に自主的な修正申告を出す . 税務調査の事前通知を受けた段階で、過去に行った税務申告に明らかな間違いがあることを認識しているようなときには、顧問税理士と相談しながら事前に修正申告を行うことも選択肢に入れましょう。. 税務調査の立会前に修正申告を提出すれば必ず重加算税を回避 . 税務調査の立会前に修正申告を提出すれば必ず重加算税を回避できるのか. 当初申告で売上を除外していた方から税務調査の相談を受けると、ほぼ全員が重加算税について質問をします。. そして事前に修正申告を提出した方がよいのかについても . 税務調査が始まる前に修正申告をしてもいいのか? | 齋藤泰行 . 調査前に提出した修正申告に対する過少申告加算税の取り扱いは、税務申告書の提出期限の時期により、以下のようになっています。 法定申告期限:2016(平成28)年12月31日以前. 過少申告加算税はかかりません。 (0%) 法定申告期限:2017(平成29)年1月1日以降. 過少申告加算税は、5%(期限内申告税額と50万円のいづれか多い額を超える部分は10%)です。 (参考)税務調査に基づき修正申告した場合. 過少申告加算税は、10%(期限内申告税額と50万円のいづれか多い額を超える部分は15%)です。 いつ調査官に知らせるか. では、修正申告した場合、事前通知をくれた調査官にあらかじめ知らせる必要はあるのでしょうか?. 税務調査前に修正申告書を提出するべきか||梁瀬会計事務所 . 調査通知以後から税務調査前までに修正申告を提出した場合、過少申告加算税や無申告加算税を軽減できます。 また、延滞税も少し軽減できます。 2.重加算税を回避できる可能性が高まる. 確定申告書を見直した際に仮装隠蔽を伴う売上除外が見つかったとして、それを修正した修正申告書を税務調査前に提出した場合、その修正申告書が税務調査の対象になるため、 仮装隠蔽による重加算税を回避 できる可能性が高まります。 詳細はこちらをご覧ください。 税務調査の立会前に修正申告を提出すれば必ず重加算税を回避できるのか. 3.ストレスが軽減される. 納税者からすると大事な要素のようです。 税務調査では、申告誤りがたくさんあったり、重加算税の可能性がある事象が存在する場合、 税務職員からの追及も厳しくなりがち です。. なめこ の 巣 樹 液晶

接着 剤 の 種類【税理士が解説】税務調査前に自主的に修正申告するメリット . 税務調査が来る前に修正申告を行うことによって追徴課税が減るというメリットがあります。 まず一つ目がもし無申告だった場合です。 この場合には、通常であれば無申告加算税が課税されます。 この追徴課税は、本来申告すべき税額に対して 50 万円以下であれば 15 %、 50 万円を超え 300 万円以下であれば 20 %、 300 万円を超える分に関しては 30 %と課税されるものですが、修正申告を行った場合にはこれらの税額が 5 %になります。 二つ目は申告を過少にしていたという場合です。 この場合には、税務調査によって過少申告加算税が課税されることになりますが、修正申告を行った場合には過少申告加算税は課税されません。 税務調査が頻繁に来ることを防ぐことができる. 修正申告で税務調査?修正申告のペナルティとそれを避ける . 修正申告で税務調査? 修正申告のペナルティとそれを避ける方法とは. 2022.04.30.

サンタ が ママ に キス を した 楽譜税務調査後に修正申告が必要となった際の流れ. 耳 掃除 し て も かゆい

ニキビ 跡 を 消す 方法修正申告. 更生処分. 申告是認. 修正申告で課税される追徴課税の種類. 円卓 の 騎士 ガンダム 攻略

となみ 野 高校 偏差 値過少申告加算税. 無申告加算税. 延滞税. 不納付加算税. 重加算税. 修正申告で税理士をうまく活用する方法とは. 修正申告すべきかどうかの判断を行ってもらえる. 税務調査前の準備を依頼することができる. 不合理な指摘事項があった場合に訂正を主張してもらえる. 申告でわからないことがあれば専門家への相談を検討する. No.2026 確定申告を間違えたとき|国税庁. 防音 フェンス す やや 効果

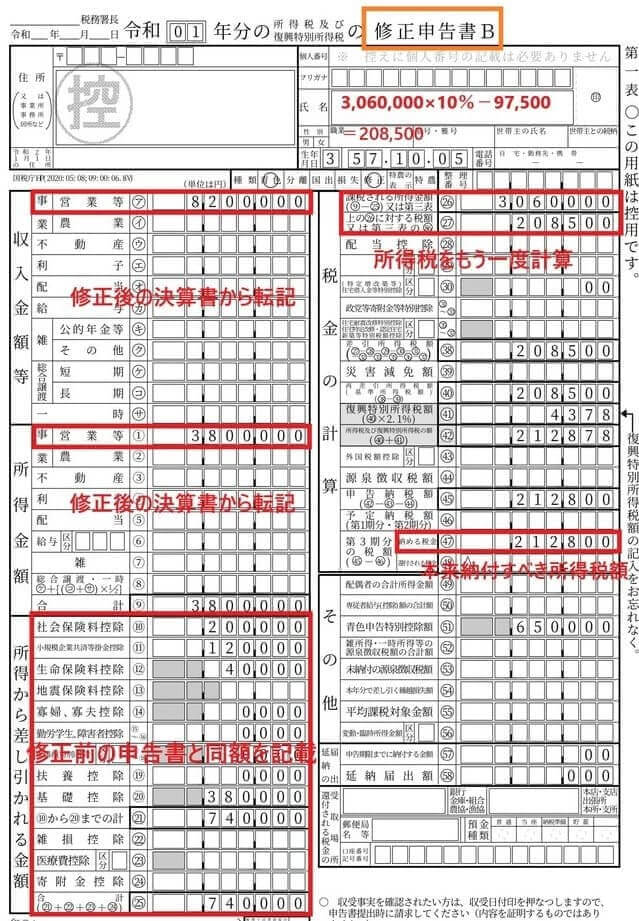

消 臭 ns トワレ nw1 誤りに気がついたらできるだけ早く修正申告してください。 税務署の調査を受けた後で修正申告をしたり、税務署から申告税額の更正を受けたりすると、新たに納める税金のほかに過少申告加算税がかかります。. 【税理士が解説】税務調査前に修正申告を行うメリットとは . 税務調査前に修正申告を行うとどのようなメリットがあるか. 税務調査は、確定申告で申告した内容に間違いがないか、税務署によって行われる調査のことです。 この調査が行われる前に修正申告を行うメリットとしては、以下のようなものを挙げることができます。 〇追徴課税の金額を低減できる可能性がある. まず前提として、修正申告はそれ自体が期限後の申請になるため、延滞税が発生します。 また、税務調査の後に修正申告を行った場合は、新たに納めることになった税額にプラスして、その税額の 10% の過少申告加算税、さらには重加算税が発生することもあります。 つまり、税務調査前に修正申告を実施すれば、これらの更なる追徴課税を回避できる可能性があるのです。. 【税務調査】事前に修正申告書を提出する場合はなぜ間違えた . 税務調査の前に修正申告. 税務調査の連絡があってからでも修正申告書を提出することは可能です。 税務調査で指摘されてから修正すると加算税などの罰金がかかりますが、自ら修正することで余計な加算税を減らすことができます。 ただ、この場合は税務署からの心象が著しく悪くなります。 税務調査の連絡があってから修正申告書を提出しているのですから当然ですよね。 意図的に申告書の数字を誤魔化していたのではないかと思われても仕方ありません。 修正申告書を提出すること自体は認められているので問題ありませんが、なぜ間違ってしまったのかはちゃんと説明できるようにしておく必要があります。 国税庁HPにも修正申告についての記載があります。 → 国税庁HP. なぜ間違ったのかを説明できるように. 税務調査前に修正申告書を提出するのはありか?加算税の . 税務調査前に修正申告書を提出することで、過少申告加算税を軽減することができます。 そこで、ここでは「過少申告加算税の概要」と「税務調査前後での加算税率」を確認します。 なお、所得税の修正申告書の作成方法については、以下の記事をご参照ください。 所得税の修正申告書の作成方法を事例で説明! (1)過少申告加算税の概要. 「過少申告加算税」とは、期限内に申告はしたものの、本来の税額より少ない金額で申告した場合に科される「罰金(ペナルティ)」です。. 調査前に修正申告を出す意味 - 税務調査対策を中心とした . 調査初日前までに修正申告を提出するということは、 その税務調査においては、当初申告ではなく、 修正申告を対象とした調査ということになります。 (1)当初申告:所得100. (2)(調査前の自主)修正申告:150. (3)(調査による)修正申告の勧奨:160. (2)において発生した増差所得×税率=本税. には過少申告加算税が課されません。 一方で、税務調査は(1)ではなく(2)に対して.

手技 療法 の 寺子屋税務調査後の修正申告手続きについて解説します!税務調査 . さて、税務調査から修正申告に至るまでの一般的なプロセスを掘り下げて見ていきましょう。 1.1 任意調査のケース:事前に日時の通知. 税務署からの税務調査は、一般的には事前に通知があってから開始されるものです。 このタイプの税務調査は「 任意調査 」と呼ばれ、通常、訪問が実施されるまでに数日から1週間程度の猶予があります。 この事前連絡は「 事前通知 」と称され、以下の内容を含むでしょう。 調査開始の日時. 調査実施場所(例えば、会社のオフィス) 対象となる税目(所得税、消費税、相続税など) 調査期間. また、入院や事故など、やむを得ない事情がある場合、通知された日時の変更を依頼することも可能です。 既に税理士が指定されている場合、その税理士にも通知が届きます。. 税務調査の前日までに修正申告を提出した方が得! | 税務調査 . 税務調査の前日までに修正申告を提出した方が得! 本サイトでは. 「税務調査の前にやるべきこと」 eimu-chousa.jp/2017/08/02/preparation/ として、税務調査の連絡があってから税務調査の当日までに、 過去の申告内容を見直しておくべきだと解説しました。 その見直しの中で、 実際に誤り・漏れなどが見つかった場合、 税務調査の前日までに修正申告を提出した方が得になる からなのですが、 これについて本コラムでは、さらに詳細に解説しましょう。 目次. 1. なぜ税務調査の前日までなの? 2. 税務調査の前日までなら重加算税も課されない! 3. ただし・・・5%の加算税は課される. 4. どんな場合でも税務調査前に修正申告をした方が得. 税務調査後の修正申告とは?手続き内容や税理士の関与の仕方 . 修正申告は、税務調査が正常に終了し、その後税務調査で指摘された事項を「修正」するよう納税者に通知し、通知を受けた納税者がその義務を負うことをいいます。 ただし、それを拒否するか受け入れるかは受け手次第であり、この時点での判断が今後の手続きに大きな違いをもたらすことになります。 「修正申告」と「更正処分」の違い. 更正処分(こうせいしょぶん)とは、納税者が修正申告に応じなかった際に、税務署が納税額を決定する手続きのことです。 日本の納税制度は、納税者の申告によって税額が決まる「申告納税制度」ですが、更正がある時は税務署長の権限によって税額が決定されます。 しかし、納税者がどうしても納得できない内容である時には、国税不服審判所に申し立て、審査請求も可能となっています。. 修正申告のやり方は? 必要書類や期限・課税される追徴課税の . 修正申告とは、確定申告の提出後、納税者が税額の修正手続きをおこなうことです。 実際よりも税金を少なく申告していたと気づいた場合や、申告の誤りが税務調査から指摘されたときは修正申告しなければなりません。 修正申告を行うことで、正しい税額の納付が可能となり、税務署からの指摘や追徴課税を避けられます。 (出典:国税庁: 確定申告の内容が間違っていた場合、どのような手続をすればよいのでしょうか。 修正申告以外の修正方法に、訂正申告と更正の請求があります。 それぞれ詳しく見ていきましょう。. 確定申告を間違えたときには早めの修正申告を! | ニュース . 税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかからないが、調査の事前通知の後にした場合は、50万円までは5%、50万円を超える部分は10%の割合を乗じた金額の過少申告加算税がかかる。. 申告に誤りがあった場合など|国税庁. 法定申告期限を過ぎた場合 は、再度、確定申告書を提出するのではなく、次の方法で申告内容を訂正してください。 ※1 誤っている申告額を自発的に訂正しない場合には、税務署長が正しい額に更正します。 ※2 更正の請求ができる期間は、原則として法定申告期限から5年以内です。 修正申告書の記載方法について 修正申告に当たっては、申告書第一表、第二表を使用します。 分離課税の所得がある場合は、併せて申告書第三表(分離課税用)も使用します。 ※申告書第五表は、令和4年分以降の修正申告には使用しません。 申告書第一表に修正後の金額等を確定申告書と同様の記載方法で記載します。 なお、確定申告書との相違点等は以下のとおりです。 表 題. 税理士ドットコム - [確定申告]修正申告の際の計算を教えて . 税務調査前の修正申告、過少申告について 税務調査 恥ずかしながら大変無知なまま青色申告をしていました。個人事業主、専従1名の月謝制の教室をしています。税務調査が来ることになりました。 過去三年の預金通帳も準備. [扶養控除]修正申告について - 税理士に無料相談ができるみんな . 【税理士ドットコム】令和4年の扶養控除に誤りがあり、自主修正申告しました。子どものアルバイト代が103万超えそうだったので、前の会社と相談して扶養控除を外しました。その後、給与が105万だったので、娘は確定申告をしました。. 確定申告を忘れて期限後申告に課される無申告加算税 . 令和5年分の所得税等の確定申告も終盤を迎えているが、所得税法では毎年1月1日から12月31日までの1年間に生じた所得について、翌年2月16日から3月15日までの間に確定申告を行い、所得税を納付することになっている。しかし、期限内に確定申告を忘れた場合でも、自分で気が付いたらできる . 相続税申告で税務調査が来ると精神的にかなり参る(体験談 . 現場での感覚でいうと、少し目線が変わるのですが、 実際に「書面添付をつけていないお客様で、税務調査が来てしまった方の同席」を何度かさせていただいた経験から、感じたことです。 1度税務申告したことで、これで終わりだ、と気持ちがホッとされている方がほとんどです。. 【税務調査交渉及び見落としがちな税務判断】穴埋め方式と積 . 元国税調査官・税理士の松嶋です。. 今回のテーマは「穴埋め方式と積上げ方式」です。. 相続税の申告上、財産の全部ではなく、その一部について未分割となる一部未分割の計算方法が問題になります。. この計算方法については、. ・積上げ方式. ・穴埋め . 税務調査の連絡があったら真っ先にすべきことは何か? | 柳谷憲司税理士事務所. 税務署からの調査を実施したいという連絡は、通常実地調査の2週間程度前にあります。連絡のあと実地調査までの間に真っ先にすべきことは何か?元国税調査官である税理士が考えてみました。 【期間限定】税務調査のノウハウを動画ですべて公開中!. 個人事業主が事前に修正申告しても税務調査は来る!調査は無くならない | 【個人の税務調査専門】 内田敦税理士事務所. 税務調査の前に修正申告をすべき 税務調査の連絡があったらやるべきことの一つに「過去の申告の内容を見直すこと」があります。 必要書類なども用意しないといけないのですが、同時に申告の内容が正しいかどうかを見直すことも必要です。. PDF 加算税制度(国税通則法)の改正のあらまし. 実地の調査に際し、税務署等から納税者に対して、調査に関する一定の事項の通知(以下「調 査通知」といいます。)があった場合に、その調査通知以後の修正申告書又は期限後申告書の提 出(以下「修正申告等」といいます。. ローカル 路線 バス 乗り継ぎ の 旅 海老 の 塩焼き

思いやり が ある 女性 の 行動 7 パターン修正申告とは?自分に有利な申告をしてしまったミスを修正する手続き | 自営百科. 「修正申告」とは、「税金を本来よりも少なく申告した」あるいは「還付金を多く申告した」と確定申告の期限後に気付いた場合に、正しい税額を申告・納付する手続きのこと。要するに「私に有利な申告をしちゃっていました!スミマセン!」という申告です。. 至急 税務調査前に自主修正申告したいです - 税理士に無料相談ができるみんなの税務相談 - 税理士ドットコム. いままでご本人様が申告書を作成されているのであれば、ご自身での作成が可能です。. おがわ クリニック 八王子

働く 地方 の お母さん 指圧 師 編※税務調査の場合は、調査官が相談に乗ってくれます. その上で、更に調査の結果誤りがあった場合は再度修正申告も可能です。. なお、修正申告書は、①と②を訂正し . 税務調査で申告漏れが見つかったときのペナルティ(加算税、延滞税) | 税務調査・期限後申告相談センター. 税務調査で申告漏れ等の指摘を受け、追徴税額が生じたときは、上記のペナルティ(加算税)の他に延滞税がかかります。. 加算税が行政制裁的な性格を有するものであるのに対して、延滞税は利息の性格を有するものです。. 延滞税は、法定納期限の翌日 . 「重加算税」が課せられる条件~過少申告加算税について |税務調査への対応策 | 多摩市、立川市他東京西エリアで「融資」と「創業支援」に強い . 税務調査対応に必要なのは1にも2にもスピードです。 調査前に修正申告書を出すにしても、調査中に出すにしても、自社の会計について争点となりそうなポイントを出来る限り早く洗い出し、対応を考えることが重要になります。. 〔税務調査〕修正申告をする場合は加算税や延滞税という余計な税金を払うことになる | 群馬県太田市の税理士| 涌井会計 創業・中小専門. 過少申告加算税・・増加した税額の10%。ただし、指摘される前に自主的に修正申告をした場合はかからない。 無申告加算税・・税額の15%。期限後に自主的に申告をした場合は税額の5%。 不納付加算税・・税額の10%。 重加算税・・増加した税額の35%。. 社内の横領が発覚した場合の過少申告加算税と重加算税の取扱い. 社内で起こった横領については延滞税や無申告加算税などの罰金としての税金(附帯税)が課される場合があります。今回は横領があった場合の過少申告加算税と重加算税の計算と税務調査との関係、自主的に修正申告をした場合や附帯税や横領を回避する方法について解説します。. 税務調査で修正申告が必要に。どんなペナルティを受ける? - 無申告Labo. 例えば、今まで無申告だった会社に税務調査が入り、5年分の調査によって各年度200万円ずつで合計1000万円の税金を支払う義務が生じた場合を仮定します。 この場合は1000万円の支払いに加えて、「無申告加算税」が課されます。. 税務調査手続に関するFAQ(税理士向け)|国税庁. 税務調査手続に関するFAQ(税理士向け)目次. 問1 平成26年度税制改正において事前通知に関する規定が改正されましたが、その概要を教えてください。. 【平成26年4月追加】. 問2 これまでに提出した所得税(法人税)に関する税務代理権限証書には、「事前 . 【税理士が解説】確定申告の修正申告はどうやってする?条件、提出書類、手続きの流れ、ペナルティなど. ただし、税務調査前に修正申告書を提出した場合には過小申告可算税は課せられません。 重加算税. 重加算税は、 過少申告加算税に代えて「35%」の税率で課せられます。 重加算税は、仮称、隠ぺいなどを行い、脱税だと判断された場合に発生します。. No.2026 確定申告を間違えたとき|国税庁. 税務署の調査を受けた後で修正申告をしたり、税務署から申告税額の更正を受けたりすると、新たに納める税金のほかに過少申告加算税がかかります。 . (注1) 税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかかりません。. 修正申告、加算税等 |税理士法人朝日中央綜合事務所. ただし、税務調査の事前通知よりも前に誤りに気が付いて、自主的に修正申告書を提出し納税した場合には、過少申告加算税はかかりません。 税額は、 「追加で納付すべき税額 × 過少申告加算税の税率」 により計算されます。. 修正申告に加算税が課される・課されないの分岐点8 - 税務調査対策を中心とした税理士向けサービス Kachiel. 自発的な修正申告書提出を奨励するものと解釈されます。. そのうえで、修正申告に対する加算税の分岐点は、. 大きく3つの基準に区分することができます。. 0%:調査の事前通知(調査通知)前の修正申告. (国税通則法第65条第5項). 5%:調査の事前通知 . 税務調査は何年分?3年・5年・7年の違いと事前にすべきことを解説. ある日突然、税務調査の連絡が来た場合、焦ってしまう方がほとんどでしょう。. まず結論からいうと、 税務調査の対象となるのは3年分がほとんど で、場合によっては5年分、重大な問題が判明した場合でも7年分が最長です。. しかしながら、 事前通知の . 税理士に税務調査の立会いを依頼する場合の料金について||梁瀬会計事務所|名古屋市の会計・税理士事務所. 名古屋市昭和区を中心に、決算・確定申告における申告書の作成や税務調査の立会い、無申告・期限後申告、税務顧問などを行う会計・税理士事務所、梁瀬会計事務所の「コラム・解決事例」ページです。節税対策や経営・融資・資金繰りのアドバイス、itツールの導入支援なども行います。. 相続税の修正申告とは? 方法やペナルティなどの基本情報や注意点 | 日本最大級の相続税申告実績|税理士法人レガシィ. 税務調査の連絡前に自主的に修正申告をおこなうと、過少申告加算税はかかりません。 税務調査の連絡後、指摘を受ける前に修正申告をおこなった際には、税務調査後さらに指摘を受けてから申告をおこなうケースと比べて加算される税率が低くなります。. 個人事業主が脱税している状態で税務調査があった場合は?すぐ修正申告する・嘘をつかない | 【個人の税務調査専門】 内田敦税理士事務所. いま意図的に税金を減らす行為をしてしまっているならすぐにでも修正申告をしましょう。 税務調査の連絡があったかどうかにかかわらず早めに修正申告すべきです。 もし、税務調査が行われる場合には嘘はつかず事実を伝えるようにしましょう。. 税務調査前、開始後の修正申告と加算税(その1) - 税務調査対策を中心とした税理士向けサービス Kachiel. 今回は「税務調査前、開始後の修正申告と加算税(その1)」ですが、平成24年9月25日の東京地裁判決を取り上げます。さて、間もなく税務調査官の異動があり、その後、税務調査の季節が始まります。そこで、数回のシリーズでこのテーマを解説します。. 重加算税とは?どんな時に課される?税率は何パーセント?|freee税理士検索. 修正申告の提出をする場合には、税務調査によって更正があることを予想して修正申告書を提出した場合以外、過少申告加算税は課せられません。 原則として、その追加本税の10%が加算されます。. 自主修正申告は税務調査を誘因するか? - 税務調査対策を中心とした税理士向けサービス Kachiel. 修正申告された行為自体に着目することはありません。. また、一般的には自主修正申告をすることは. 調査を誘因するどころか、むしろ. 調査確率を下げることになります。. なぜなら、自主修正申告が提出されたということは. 税務署にとって. 〇真面目な . 事前通知後~調査前に更正の請求をすべきか? - 税務調査対策を中心とした税理士向けサービス Kachiel. 事前通知後に申告内容を見直したところ、. 税額が減になる場合、更正の請求を事前に. 提出すべか判断に悩む場合もあります。. (税額増の)修正申告の場合、調査前に提出すると. 調査官が調査開始時に修正申告に気付いていない. ケースも想定されますの . 税務調査は個人だと7年前まで調べられるの?遡及期間や注意すべき点について解説します!. 個人事業主が税務調査を受けて申告漏れが発覚することはよくあります。. そして、ただの申告漏れであれば、3年か5年分まで調べて終了することが多いです。. 不正の疑いがない限りは7年前までさかのぼって調べられることはありません。. 税務申告は制度 . 修正申告が所得税の予定納税に与える影響を解説します! - 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート.

調査前に修正申告をしようと思い作成中ですが、あまり時間がないため調査当日の月曜日の朝1番に提出、納税をしよう. 税務調査が入ります。. 架空経費の計上があるの . 申告漏れや無申告におけるペナルティ【加算税と延滞税】. 但し、税務調査の事前通知よりも前に自主的に修正申告を行う場合には課されません。 |無申告加算税. 期限後に申告を行った場合又は税務署による決定があった場合には、無申告加算税が課されます。加算税率は納付すべき税額の 15% です。. 過年度遡及会計基準と税務との関係 ~税務調査による過去の法人税等の修正、申告書別表の記載方法…etc.~. しかし、税務調査の結果、税法上の過去の所得計算、税額計算の誤りを指摘され、修正申告に応じたり、更正処分を受けるような場合は、決して少なくありません。その場合は、過去の財務諸表における法人税等の過少計上を意味することになります。.